生意社:2025年钛白粉行情回顾与2026年展望

https:// 2025-12-31 15:26:01 (来源:生意社)

价格走势

据大宗商品数据监测显示,2025年整体来看钛白粉市场呈先涨后跌走势,年末价格较年初下跌明显。年初国内钛白粉均价为14900元/吨,年末均价为13740元/吨,年内价格下跌,幅度为7.79%。

钛白粉市场行情回顾

产品行情

2025年的行情发展来看,钛白粉市场整体行情呈先涨后跌走势。第一季度,厂家库存低位,上游钛精矿、硫酸价格上行,价格上涨。第二季度,市场外贸市场遇冷,场内库存增加,市场逐渐转淡。第三季度,9月印度取消对从中国进口二氧化钛征收反倾销税的决定,利好近期钛白粉市场,钛白粉市场稳中有涨。第四季度,新单成交方面情况欠佳,钛白粉市场行情清淡。

上半年,钛白粉市场先跌后涨运行,整体来看价格下跌。1-6月累计跌幅5.23%。截止6月底,国内硫酸法金红石型钛白粉多报价在13300-14200元/吨之间;锐钛型11700-12300元/吨左右。

下半年,钛白粉市场供需双方僵持观望,市场价格波动不大,整体来看价格略有上涨。7-12月累计涨幅0.15%。截止12月底,国内硫酸法金红石型钛白粉多报价在13300-14300元/吨之间;锐钛型钛白粉报价在12000-12500元/吨左右。

2025钛白粉现状与2026年预期

进出口方面

据海关数据显示,2025年1-11月,钛白粉总进口量仅为6.78万吨,同比大幅减少19.88%。其中氯化法产品仍是进口主力,1-11月累计进口4.08万吨,同比下滑27.49%,占总进口量的60.2%。硫酸法产品进口量较小,1-11月累计进口2.70万吨,同比微降4.77%。

氯化法进口量的大幅下滑,表明以往依赖进口的高端产品领域,国内氯化法产能的投放和技术进步正在有效填补市场缺口。

据海关数据显示,2025年1-11月,我国钛白粉累计出口量约为164.51万吨,较去年同期下降5.63%,减少约9.82万吨。其中氯化法钛白粉表现较好,1-11月累计出口32.23万吨,同比增长1.29%。硫酸法钛白粉仍占主体但表现较弱,1-11月累计出口132.28万吨,同比下降7.18%,占总出口量的80.4%,仍是绝对主力。

这种“总量降、结构优”的出口格局,清晰指向中国钛白粉行业正处于从“以量取胜”向“以质突围”转型的关键阶段。

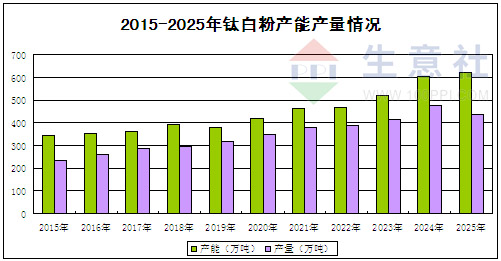

产能产量方面

据公开资料显示,2025年,钛白粉行业正经历深度调整,产能持续扩张。2025年中国钛白粉产能621.7万吨,同比2024年产能增速在3.62%,产能增加地区主要为内蒙古、安徽;2025年中国产能排名前三地区四川占比19%、山东占比13%、河南占比10%。

据公开资料显示,2025年11月,中国钛白粉产量40.04万吨,同比增长0.36%。2025年1-11月钛白粉累计产量在435.04万吨,同比下降0.72%,产量同比减少约3.15万吨。

国际巨头停产破产,德国Venator,2025年9月,德国Venator申请破产,其位于德国的5万吨/年氯化法产能及此前关停的意大利8万吨/年产能,导致全球供应收缩,国际订单向中国转移。

下游终端房地产方面

2025年1—11月份,全国房地产开发投资78591亿元,同比下降15.9%;其中,住宅投资60432亿元,下降15.0%。

1—11月份,房地产开发企业房屋施工面积656066万平方米,同比下降9.6%。其中,住宅施工面积457551万平方米,下降10.0%。房屋新开工面积53457万平方米,下降20.5%。其中,住宅新开工面积39189万平方米,下降19.9%。房屋竣工面积39454万平方米,下降18.0%。其中,住宅竣工面积28105万平方米,下降20.1%。

总结与预测

2025年对于中国钛白粉行业而言,行业面临产能过剩、国际贸易摩擦、原料价格波动和环保压力等挑战。这一年,也是钛白粉从规模扩张转向高质量发展的关键转折点。钛白粉行业在政策、市场和技术三重驱动下,正经历深度调整与升级。

展望2026年钛白粉行业将呈现“政策驱动、技术驱动、市场驱动”的新周期,市场规模从“量的增长”转向“质的提升”,供需格局有望改善,高端化、绿色化、智能化转型加速。

一、政策驱动:绿色转型与产能优化

环保政策会持续加码,推动行业向低碳化、循环化转型。比如,生态环境部要求新建项目必须采用氯化法工艺或配套完整循环经济体系的硫酸法工艺,并明确2025年行业能效标杆水平产能占比达30%、2030年全面实现能效基准线达标。

二、技术驱动:氯化法工艺与高端产品突破

随着环保政策的日益严格,氯化法在未来可能成为主要生产趋势,截至2025年,中国氯化法钛白粉产能占比已突破35%,预计2030年将达60%。纳米级钛白粉在光催化降解VOCs领域实现技术突破。技术创新成为行业从规模扩张向高质量发展转型的核心动力。

三、市场驱动:新兴需求与出口结构升级

市场重心进一步向内倾斜:在出口总量承压、进口持续减少的背景下,国内市场的重要性愈发凸显。传统领域(如涂料、塑料)需求稳定,新兴领域(如新能源、光伏)增长迅速。新能源汽车领域钛白粉用量年增25%,光伏背板需求年增27%。行业竞争将更多围绕国内市场份额、服务响应能力与产品定制化水平展开。企业需深耕国内市场,同时以高端产品突破海外市场。

四、竞争格局:结构性调整与全球化布局

钛白粉行业形成“一超多强”格局,头部企业构建全产业链闭环,中小企业加速退出。传统领域需求增长乏力,新兴领域成新增长点。市场多元化加速海外布局,龙佰集团作为行业龙头,通过海外并购、长协锁矿保障原料供应,构建全球统一销售网络。预计钛白粉行业的整体结构将在接下来的几年内不断调整,以顺应市场变化与政策导向。

【免责申明】 生意社交易平台对所刊登之所有信息,力争可靠、准确及全面,但不对其准确性及完整性做出保证,仅供读者参考。您于此接受并承认信赖任何信息所生之风险应自行承担,生意社交易平台不承担任何责任。

- 生意社:12月国内纯碱行情震荡运行

- N-甲基苄胺商品报价动态(2025-12-31)

- 高锰酸钾商品报价动态(2025-12-31)

- 石油苯商品报价动态(2025-12-31)

- 热轧板卷商品报价动态(2025-12-31)

- 醋酐商品报价动态(2025-12-31)

- PriceSeek重点提醒:中国12月PMI双双回升至扩张区间

- PriceSeek提醒:福海创PTA预收价5300元/吨

- 生意社:12月国内玉米淀粉价格震荡偏弱运行

- 生意社:2025年热轧板卷先抑后扬再跌 2026年有望改善

- 生意社:12月磷酸市场行情震荡下跌

- 生意社:“反内卷”的风吹到金属产业链 铝价与氧化铝价格“反向背离”不可持续

- 生意社:2025年玉米价格区间震荡 2026年走势能否改变?

- 生意社:2025年饲料原料板块全面飘红 2026年能否延续?

- 生意社:12月31日华北地区纯碱行情平稳观望